Un couple peut partager bien plus qu’une adresse ou des souvenirs : un crédit immobilier fait partie de ces liens qui survivent parfois à la relation. Quand la séparation s’annonce, ce prêt commun devient une équation à variables multiples, où chaque décision façonne l’avenir financier des ex-partenaires. Racheter la part de l’autre, renégocier le crédit ou vendre la maison : chaque scénario impose ses choix, ses compromis. Pour traverser ce moment charnière sans faux pas, mieux vaut connaître les rouages et anticiper chaque étape.

Les implications de la séparation sur le prêt immobilier commun

Mettre fin à une vie commune bouleverse l’équilibre du foyer, mais aussi celui du portefeuille. En matière de prêt immobilier, partir chacun de son côté ne suffit pas pour couper les liens avec la banque. La solidarité qui unit les co-emprunteurs reste entière tant que l’établissement prêteur n’a pas donné son feu vert pour une désolidarisation. Ce principe signifie que la banque peut se retourner contre l’un ou l’autre pour exiger la totalité des mensualités impayées, peu importe la nouvelle organisation de vie, le divorce ou la rupture du Pacs.

Le contrat de prêt ne se modifie pas automatiquement au gré des décisions personnelles. C’est aux ex-partenaires de prendre l’initiative : tant qu’aucune démarche officielle n’a été réalisée, chacun reste exposé au risque de devoir rembourser l’intégralité du capital restant dû si l’autre venait à faire défaut. Ce filet invisible subsiste jusqu’à ce que la banque accepte de libérer l’un des co-emprunteurs ou jusqu’à extinction totale de la dette.

Pour sortir de cette impasse, il faut convaincre la banque d’entériner la désolidarisation. Cela passe généralement par une étude de la capacité à assumer seul le crédit immobilier, parfois appuyée par des garanties complémentaires ou un montage financier réajusté. L’établissement prêteur veut s’assurer que la personne qui conserve le bien pourra faire face aux échéances sans défaillir.

Dans ce contexte, le recours à un notaire devient souvent la norme : ce professionnel rédige les actes juridiques indispensables, formalise la mutation de propriété ou la répartition des garanties. Grâce à son intervention, chaque partie s’assure que la séparation n’emportera pas de mauvaises surprises sur le plan légal ou financier.

Les étapes clés pour une désolidarisation de prêt efficace

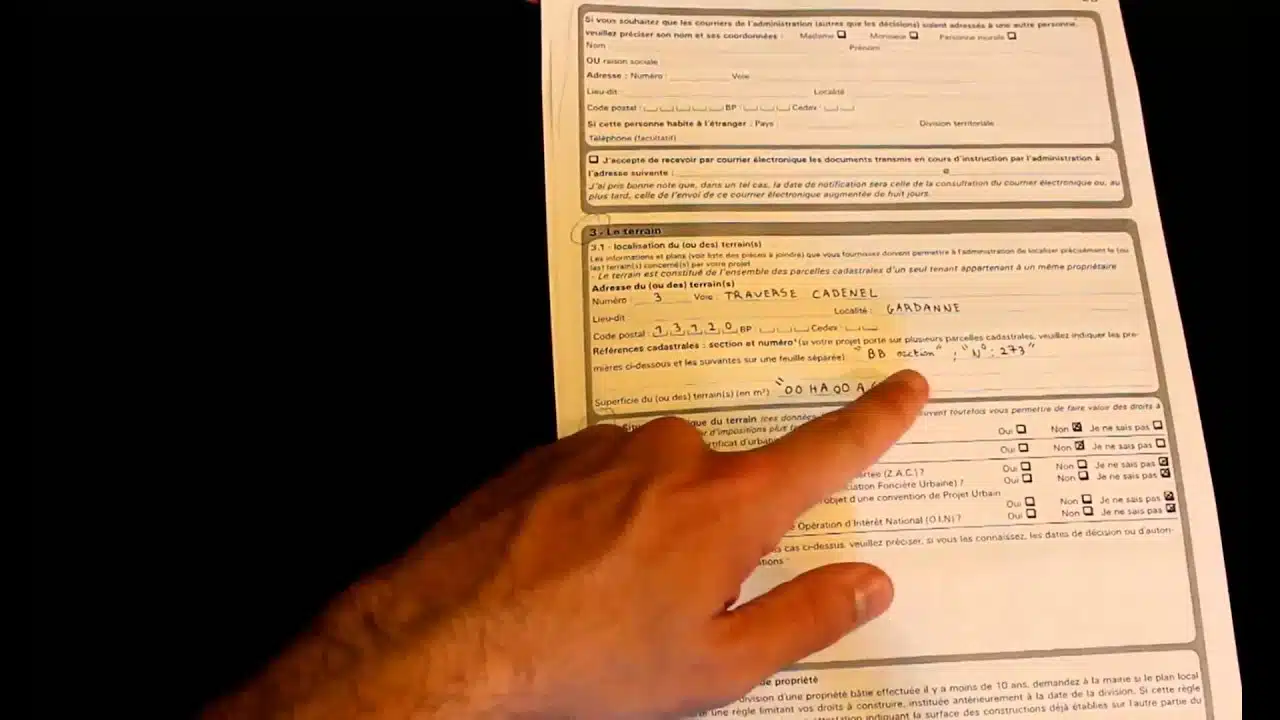

Pour rompre officiellement le lien bancaire, il faut suivre un parcours précis. Tout commence par l’envoi d’une lettre de désolidarisation à la banque, exposant la volonté de sortir de la co-empruntance. Ce courrier doit généralement être accompagné de documents comme le jugement de divorce ou la convention de rupture de Pacs, et d’un plan de financement crédible pour celui qui souhaite reprendre le prêt à son nom.

Dans de nombreux cas, la complexité des démarches impose de s’appuyer sur un notaire. Son expertise garantit la validité des actes, assure la conformité à la réglementation et sécurise l’accord de la banque sur le transfert de la dette. Cette étape protège chaque ex-co-emprunteur des mauvaises surprises et encadre le déroulement de la procédure.

La banque, une fois saisie de la demande, va examiner avec attention la capacité de remboursement du co-emprunteur restant. Si les revenus sont jugés insuffisants, elle peut exiger des garanties supplémentaires, voire opposer un refus pur et simple. Dans ce cas, il faudra envisager d’autres solutions, comme le rachat de la part de l’autre, la vente du logement ou une renégociation du crédit auprès d’une nouvelle banque. La clé pour avancer : entretenir un dialogue franc et réactif avec le conseiller bancaire afin d’éviter les blocages.

Les solutions alternatives en cas de désaccord ou de refus de désolidarisation

Quand la désolidarisation ne trouve pas grâce aux yeux de la banque ou patine entre ex-partenaires, d’autres voies s’ouvrent. Voici les principales options envisageables :

- Le rachat de soulte : si l’un souhaite garder la maison, il rachète la part de l’autre en lui versant une compensation financière, tout en souscrivant un nouveau prêt à son seul nom.

- La vente du bien immobilier : mettre le logement sur le marché permet de solder l’emprunt et de répartir le solde, positif ou négatif, selon l’accord trouvé. Cette solution demande de trouver un terrain d’entente et de coordonner la cession dans les meilleures conditions possibles.

- Le rachat du crédit par une autre banque ou le transfert de prêt : en changeant d’établissement, il devient possible de renégocier les modalités du crédit et de repartir sur de nouvelles bases financières, à condition de remplir les critères du nouvel organisme.

L’exemple d’un couple séparé illustre bien cette mécanique : si l’un refuse de vendre mais que l’autre ne peut pas reprendre seul le prêt, la situation peut vite devenir un casse-tête. Dans ce cas, faire appel à un médiateur ou à un avocat peut permettre de sortir de l’impasse et d’éviter la dégradation de la situation financière de chacun.

Gérer l’assurance emprunteur et les coûts associés à la désolidarisation

À chaque modification du prêt immobilier, l’assurance emprunteur doit être repensée. Quand la désolidarisation est actée, l’assuré restant doit adapter son contrat pour que la couverture corresponde à la nouvelle réalité du crédit. Cela peut signifier souscrire une assurance individuelle ou revoir les conditions de l’assurance existante, afin de garantir la prise en charge intégrale du capital restant en cas de sinistre.

Solliciter un conseiller en assurance ou échanger avec son banquier permet d’anticiper les conséquences de la désolidarisation sur la prime, les garanties ou le choix du bénéficiaire. Parfois, la modification du contrat entraîne une hausse du coût mensuel ou des conditions plus strictes. Le tout est de veiller à ne pas se retrouver sous-assuré au moment où la situation financière se tend.

Mais l’assurance n’est qu’une partie de l’équation. Les frais annexes pèsent aussi dans la balance : frais de dossier bancaires, honoraires de notaire pour la rédaction des actes, ou frais liés à d’autres démarches administratives. Prendre le temps de lister ces dépenses évite les mauvaises surprises et permet de budgéter chaque étape de la désolidarisation.

Enfin, il reste crucial de suivre l’évolution de sa situation financière après la séparation. Un changement de revenus, une modification des charges ou un nouvel emprunt peuvent influencer la capacité à honorer le crédit restant. Adapter régulièrement ses contrats et ses stratégies de financement assure une stabilité sur la durée, à l’abri des imprévus.

Se détacher d’un prêt immobilier commun, c’est parfois tourner une page difficile, mais c’est aussi l’opportunité de repartir sur des bases assainies. Savoir s’entourer des bons professionnels, anticiper chaque étape et ne rien laisser au hasard : voilà ce qui fait la différence entre une séparation subie et une transition vers un nouveau départ, solide et serein.